近年来随着经济全球化的进一步深入,中国企业加快了“走出去”的步伐。在跨境投资的过程中,不同国家(地区)的税制差异形成的所谓“税收筹划空间”对投资者而言往往极具吸引力。然而,在自得于未来可观的筹划收益时,您是否留意到那些一不小心就会让人坠入深渊的反避税“陷阱”?

在下文中,我们将通过一起“机关算尽,却满盘皆输”的经典案例,和大家一起审视解读这些致命的反避税武器。

境外投资架构——“预谋已久”的筹划路径?

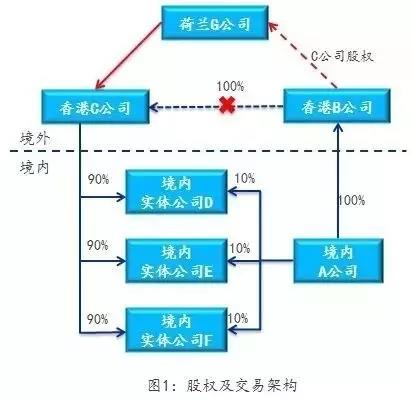

根据报道,A公司是一家设立在中国山东的生产型企业,其在香港设立全资子公司B,主要从事国际贸易、信息咨询和投资业务;B公司在香港设立了全资子公司C公司,主要从事股权投资。C公司拥有中国境内三家从事实体经营的外商投资企业D、E、F公司各90%的股份;D、E、F公司的剩余10%的股权比例由A直接持有。

很明显,在这一投资结构下,无论是境内部分还是境外部分,其最终控制人均为A公司。境外结构的搭建,莫非有何预谋已久的“图谋”?

境外股权转让——“远在他乡”的资本利得

2011年, B公司与荷兰G公司签订了股权转让协议,将其持有的C公司100%的股权转让给该荷兰公司。扣除相关股权成本,B公司取得约3亿元的转让。 由于C公司持有境内三家企业(即D、E、F公司)各90%的股份,因此这一交易实际是间接转让了境内三家企业的权益。

根据当时适用的《国家税务总局关于加强非居民企业股权转让所得企业所得税管理的通知》(国税函[2009]698号,以下简称“698号文”,其中关于境外间接股权转让的规定已被《关于非居民企业间接转让财产企业所得税若干问题的公告》,即“7号公告”所废止与取代)的要求,股权转让方B公司应向D、E、F公司所在地的主管税务机关履行相关交易资料和信息的报送义务。然而,根据相关报道,本交易下的B公司没有履行该报送义务,使得上述3亿元的所得“悄无声息”地留在了B公司。

境外注册居民企业认定——棋行险招,败局已定

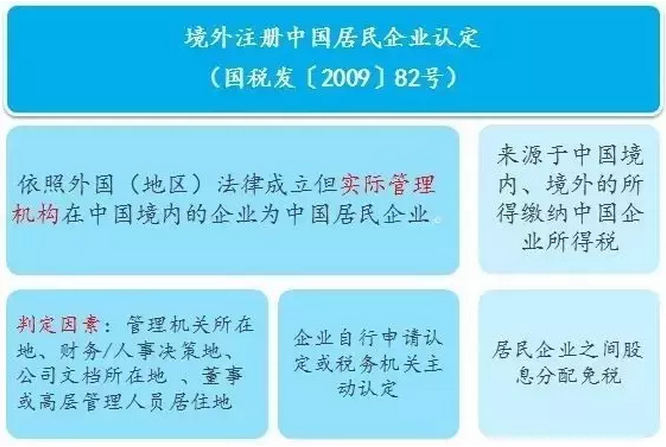

由于A公司主要的业务在国内,因此下一步的考虑是如何将B公司的收益汇回国内A公司。根据现行《企业所得税法》及相关规定,A公司取得来源于境外的投资收益,需确认为其应税所得,计算缴纳企业所得税;只有当A公司取得的是另一居民企业(非上市公司或持股时间超过12个月的上市公司)的股息红利所得时,该收入方可为免税收入。

为此,B公司棋行险招,于2012年向主管税务机关提出非境内注册居民企业身份申请,以期以B公司实际经营地位于中国为由,主动申请被认定为中国居民企业。然而,由于B公司提供的资料不充分,该申请未能得到批准,反而因此“暴露”了其境外架构。至此,一场反避税调查已在所难免,税收筹划已难逃失败的命运。

受控外国企业——意想不到的反避税“蹊径”

由于税务机关在B公司申请居民企业认定的过程中一定程度上掌握了交易的境外架构,税务机关开展了进一步深入的反避税调查。最终,税务机关依据698号文/7号公告,就B公司间接转让D/E/F公司股权事项征收预提所得税3000万元。此外,税务机关认定B公司完全符合《企业所得税法》下“受控外国企业”的条件,对应归属A公司的利润(3亿元)进行了特别纳税调整。这也是中国公开披露的首个“受控外国企业”案例。

结语

上述跨境投资案例,看似税务筹划利益已近在眼前,但几乎每一个环节都笼罩在反避税制度的“刀光剑影”之中。一系列渐成体系的反避税制度环环相扣,成为企业搭建跨境投资,尤其是对外投资架构时不得不谨慎面对与评估的事项。

需要特别提醒的是,目前全球正在进行近百年来国际税收规则的一次重大变革即 BEPS(Base Erosion and Profit Shifting)行动计划,其达成的重要共识是将按照经济实质征税以防止税基侵蚀和利润转移。国际税收规则的巨大变化和税收透明度的急剧增强将对跨国公司的经营带来极大挑战。“走出去”企业尤其应该关注BEPS项目行动计划的进展及在投资目的地国家和我国的落地情况,对交易安排、架构设计等进行重新的审视和梳理,并对存在较大税收风险的安排进行改进或重新调整。