根据AEOI标准开展金融账户涉税信息自动交换的前提,是要确定账户持有人是否符合税收居民的标准,再以此确定信息搜集和交换对象,最终把符合条件的金融账户的名称、纳税人识别号、地址、账号、余额、利息、股息以及出售金融资产的收入等信息通过交换,传递给该自然人法律意义上的税收居民国(地区)。因此,实施CRS的基础,就是判断账户持有人的税收居民身份。本文为您梳理了几大热门投资地区关于个人税收居民身份的相关法律规定,同时就税收居民身份的选择和规划进行深入的分析。

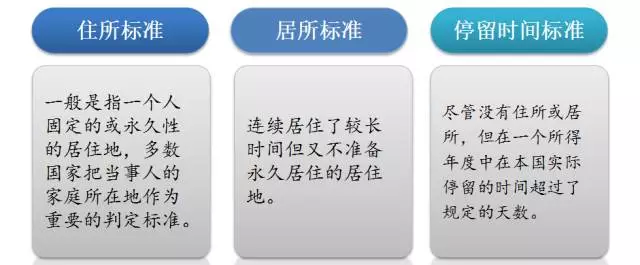

各国税法规定,“税收居民”通常面临全球纳税义务,不仅应就本国的收益纳税申报,也应就其他国家和地区的收益进行纳税申报。因此,对于在全球有资产配置的人而言,在CRS全球金融账户信息透明化的背景下,需要慎重对待个人“税收居民”身份的选择与规划。在法律上,税收居民身份是一个国家(地区)行使税收管辖权的依据,并非依据国籍标准,税收居民身份判定是按照各国国内法,目前,针对自然人,各国对税收居民的判定通常采用的有三个标准:住所标准、居所标准、停留时间标准。

| 一、主要投资地“税收居民”法律认定标准 |

1、英国

按照判例法,税收意义上的英国居民一般指如下三大类:

a.事实上在一个课税年度内(即4月6日到下一年的4月5日),在英国居住183天以上的人;

b.在英国有可能使用的住房,且不在国外从事全日制的工作者;

c.虽然不符合上述两项条件,但习惯或实际居住在英国的人。

值得注意的是,从2013年4月6日起,英国实行一项全面的法定居住测试(Statutory Residence Test,SRT),并根据测试结果来判断一个人是否属于英国的税收居民。

若根据上述条件依然无法确认税收居民身份,则要看其他一些相关因素(ties),比如说家庭、住所、工作、过去两年在英国的天数、在其他国家的居留情况等等。由于英国是判例法国家,其税收居民身份的判定更为复杂。

2、美国

根据美国税法规定,美国的居民纳税人是指:

a.美国公民;

b.具有合法居留权的外国居民,包括:

具有永久居留权者,如绿卡持有者;

持E身份的居民;

持H身份的居民;

三年内在美国累积超过183天者(非美国移民,但有美国收入)。

美国的居民纳税人在全球所取得的收入皆须申报,如:工资薪金、佣金、酬金、附加福利、小费、股票购买选择权、利息、股息、合伙分红、资本利得分红、退休金收入、失业补偿金收入、博弈获利、国外已得收入等。

3、澳大利亚

就自然人而言,账户持有人可以根据澳大利亚税务办公室公布的《税务指南》判断其是否为澳大利亚的税收居民。

澳大利亚税法层面上的居民,与个体是否有澳大利亚国籍无关。即具有永久居住权的个人不一定会被认定为澳大利亚的税收居民,个人是否具有澳大利亚的税收居民身份需要根据不同的情形具体来判断。相关法律对不同情形下的身份判断做了规定,例如,个人在某一课税年度在澳大利亚居住半年以上的,将被认定为澳大利亚的税收居民。

一般规定:

根据subsection 6(1)of the Income TaxAssessment Act 1936(ITAA 1936)的规定,符合以下条件之一的,将被认定为澳大利亚税收居民:

a.在澳大利亚有无住所;

b.某一课税年度在澳大利亚居留183天以上;

c.参与养老金计划。

需要提醒的是,在评估a.b.两条时,也要同时考虑其他与“居住”概念相关的因素,包括:

a.个人居住在澳大利亚的意图或目的;

b.个人的家庭、事业、收入等与澳大利亚的密切程度;

c.个人资产的比例和配置;以及

d.个人的生活安排和社会关系。

综合分析上述条件,则会出现诸如,在澳大利亚旅游即使超过183天也是非居民的例外情形。

4、加拿大

在加拿大,需要根据实际情况确定个人的税收居民身份。通常情况下,个人居住在加拿大即被作为税收居民(事实居民)或者被认定为税收居民。根据加拿大税法,在判断税收居民身份时,需要考虑个人的整体情况及其他相关事实,例如是否在加拿大具有固定的、通常的、习惯性的生活方式、生活环境。基于此,在加拿大境内是否有住所、是否存在社会关系和重要经济利益以及其他密切联系等成为判断个人是否具有加拿大税收居民身份的重要事项。其次,“法定条款”在确定个人税收居民身份方面也十分重要。例如,在某课税年度内在加拿大居住183天以上的,通常认定为加拿大的税收居民。

5、新加坡

Section 2(1)of the Singapore IncomeTax Act(Chapter 134)(“ITA”)规定了新加坡税收居民身份的认定标准,主要包括:

在某个特定的课税年度,如果符合以下条件之一,则视为居民纳税人:

a.新加坡公民;

b.在新加坡定居并成为永久居民;或者

c.上一年度在新加坡居留183天以上的外籍人士,以及

d.上一年度在新加坡工作183天以上的外籍人士(公司董事除外)。

居民纳税人可以申请开支、捐赠和税收减免,以此来减少个人所交的税款。

除此之外,则被视为非居民纳税人:

a.非税收居民指前一年在新加坡居住或工作不超过183天的外籍人士;

b.非税收居民也可以申请开支和捐款以减免税收,但是不能申请税收减免。

c.非税收居民的工作收入按照15%的税率纳税,或按照适用于税收居民的税率缴纳,以较高者为准。董事费、咨询费以及其他收入的税率是20%。

6、中国香港

香港对个人税收居民身份的界定包括:通常居于香港的个人及临时在香港工作、居住的个人,在某课税年度内在香港逗留超过180天或在连续两个课税年度(其中一个是有关的课税年度)内在香港逗留超过300 天的个人。

若某账户持有人具有双重居民身份,其身份应按加比原则确定:

a.应认为是其有永久性住所所在一方的居民;如果在双方同时有永久性住所,应认为是与其个人和经济关系更密切(重要利益中心)所在一方的居民;

b.如果其重要利益中心所在一方无法确定,或者在任何一方都没有永久性住所,应认为是其有习惯性居处所在一方的居民;

c.如果其在双方都有,或者都没有习惯性居处,双方主管当局应通过协商解决。

7、中国大陆

根据《中华人民共和国个人所得税法》及其实施条例的相关规定,我国的个人税收居民分为两类情形:一类是在中国境内有住所的中国公民和外国侨民,但不包括虽具有中国国籍,却并未在中国大陆定居,而是侨居海外的华侨和居住在香港、澳门、台湾的同胞。其中,在中国境内有住所的个人,指因户籍、家庭、经济利益关系而在中国境内习惯性居住的个人。另一类是在中国境内居住,且在一个纳税年度内,一次离境不超过30天,或多次离境累计不超过90天的外国人、海外侨民和香港、澳门、台湾同胞。

根据《非居民金融账户涉税信息尽职调查管理办法(征求意见稿)》的规定,金融机构发现存在非居民标识的存量个人账户,应当要求账户持有人提供声明文件。声明为中国税收居民的,应当要求其提供相应证明材料。该证明材料是指政府出具的税收居民身份证明等合法有效的文件。根据《国家税务总局关于开具<中国税收居民身份证明>有关事项的公告》(国家税务总局公告2016年第40号),纳税人向税务机关申请开具《税收居民证明》,较原来的规定有5大变化:

a.将开具权限由原市税务机关改为县税务机关;

b.由主管税务机关作出确认的应在10个工作日内办结,需请示上级税务机关的应在20个工作日内办结;

c.取消申请《税收居民证明》时提交的完税证明或说明,对于需要补充提供资料的,主管税务机关应当一次性告知;

d.缔约对方税务主管当局对《税收居民证明》式样有特殊要求的,主管税务机关可根据本《公告》予以办理;

e.调整了表格样式。

| 二、CRS“税收居民”的识别机制 |

CRS机制下,涉税信息的收集主要是通过金融机构实现的,金融机构收集账户涉税信息的第一步就是要了解账户持有人的税收居民身份。

1、新设账户

个人开立账户时,需要签署税收居民身份声明文件,确认其税收居民身份。

与此同时,金融机构会根据现有客户资料(包括通过反洗钱客户身份识别程序收集的资料),对声明文件的合理性进行审核,主要确认填写信息是否与其他信息存在明显矛盾。

2、存量账户

对于存量个人账户,金融机构需要通过开展电子记录检索和纸质记录检索,识别账户是否存在非居民标识。对发现存在非居民标识的存量个人账户,金融机构应当要求账户持有人提供声明文件。声明为非居民的,金融机构会收集并记录报送所需信息。

在税法上,税收居民身份判断应依据各司法管辖区的税法规定,OECD对各参与国和地区税法文件中关于税收居民认定等规定进行了汇总(具体可见:http://www.oecd.org/tax/automatic-exchange/crs-implementation-and-assistance/tax-residency/#d.en.347760)。因此,金融机构无权也没有义务承担确认账户所有人“税收居民”身份的法律责任,只对个人的税收居民声明文件进行合理性审核。对身份存疑的个人账户,金融机构应当要求其提供相应的证明材料。个人在声明中,需要对声明信息的真实、准确和完整性负责,如果个人没有完全和准确地声明自己的税收居民身份,本人需承担由此造成的不利后果。

| 三、“税收居民”身份筹划要点 |

税收居民是CRS开展信息收集和确定交换对象的基础,也决定了个人就全球资产和收益承担的纳税义务。华税建议,在CRS下,要结合各司法管辖区的税负率、税收征管实际、CRS参与程度以及个人金融资产配置等因素,合理的规划税收居民身份,在不违背法律的前提下,合理达到不交、少交、晚交税的目的。

1、国籍、护照规划

国籍是指一个人属于某一个国家的国民或公民的法律资格,作为判断税收居民身份的重要标准,美国、新加坡等都规定了其公民是居民纳税人。在CRS下,税收居民的信息不会被金融机构收集和申报。因此,通过国籍、护照规划规避信息交换具有一定的空间。需要提醒的是,税收居民不等同于国籍(护照),根据各国关于税收居民身份的国内法规定,金融机构将通过居住地址、联系电话、纳税人识别号等多方面的信息判断个人的税收居民身份,因此,需要将住所规划、停留时间规划等与国籍规划相结合。

2、住所规划

除了国籍外,例如英国、澳大利亚、加拿大等国家也会通过居住国家、家庭住址等信息判断账户持有人的税收居民身份。就中国居民而言,海外注册国金融机构根据其提供的中国住址证明、联系方式等信息,很可能将其判定为中国税收居民身份,进行数据的收集并自动申报。因此,在填报上述信息时,应对名下房产物业的证明、住址证明等进行规划,结合国籍的选择,合理排除非税收居民身份标识,从而规避金融机构收集和报送信息。

3、停留时间规划

停留时间是判断税收居民身份的重要标准之一。例如澳大利益、新加坡、香港、美国、加拿大等都规定了在某一纳税年度在其境内居住半年以上的,通常认定为该国的税收居民。因此,在某国停留时间的界定也是进行税收居民身份规划的重要因素。个人可以通过提供出入境记录证明、身份证明、工作证明等资料,适用CRS参与国对于停留时间的规定,对税收居民身份做出选择。

4、身份声明规划

根据CRS的规定,注册国金融机构会要求个人填写相应的税收身份声明,以判断税收居民身份。而后,金融机构将根据现有客户资料(包括电子记录、纸质记录、客户经理所了解到信息)、居民身份证、居住地等信息进行筛查和审查。对身份存疑的客户,金融机构会要求其提供相应的证明材料。因此,在填写身份声明前,需要根据个人的国籍、居住地址、金融账户记录等信息,结合相关国家(地区)的税收政策合理规划,谨慎填报。

5、申请开具身份证明

可以通过行政确认程序向司法管辖区申请开具“税收居民”身份证明,比如,按照2016年国家税务总局发布的《关于开具<中国税收居民身份证明>有关事项的公告》(国家税务总局公告2016年第40号),企业或者个人为享受中国政府对外签署的税收协定(含与香港、澳门和台湾签署的税收安排或者协议)优惠待遇,可以向税务机关申请开具《税收居民证明》。

| 总结: |

在法律上,各国税法对于税收居民的界定上产生的冲突,应依据两国(地区)之间的双边税收协定(我国同超过104个国家和地区签署了双边税收协定)有关规定予以处理,从而判断账户持有人的税收居民身份。当然,本次CRS参与方也可能设定特殊处理机制,比如,按照我国国税总局发布的《非居民金融账户涉税信息尽职调查管理办法(征求意见稿)》,我国对于个人明确既是中国税收居民又是其他税收管辖区居民的,在CRS涉税信息收集上将认定为非居民,金融机构需要收集并报送相关信息。综上所述,在全球化的背景下,高净值人士的投资、生活范围早已超越了国界,已经成为国际居民,但是各司法管辖区却拥有相互独立的法律体系等各种规定,特别是有关投资收益、遗产、赠与、房产持有等的税法规定,深刻影响投资以及资产配置行为。编者建议,应借助前文所述的多种方式,合理规划税收居民身份,实现全球投资税负成本最优化。